Реформирование органов управления ЕЦБ в условиях расширения Евросоюза и зоны евро

Количество государств — членов ЕС возросло с 15 в 1999 г. до 27 в 2012 г., а число участников зоны евро, на которых распространяется единая денежно-кредитная политика ЕЦБ, — с 11 до 17 стран соответственно. В этой связи потребовалось реформирование органов управления ЕЦБ и Евросистемы с целью повысить эффективность их деятельности по макроэкономическому регулированию в ЕС.

Существуют две основные проблемы адаптации органов управления ЕЦБ к расширению состава ЭВС.

Во-первых, если предположить, что число участников зоны евро и ЕС сравняется, то увеличение состава Совета управляющих ЕЦБ с 23 членов в январе 2012 г. (6 членов Исполнительного комитета и 17 управляющих национальных центральных банков) до 33 членов сделает его самым многочисленным органом управления среди развитых стран, усложнит и увеличит издержки процесса согласования и принятия совместных решений.

Во-вторых, увеличение количества стран — членов зоны евро без реформы Устава ЕЦБ углубит разрыв между политическим и экономическим влиянием стран ЭВС в Совете управляющих ЕЦБ, между долей голосов небольших стран-членов и их вкладом в ВВП зоны евро. Это обусловлено равными правами всех стран — членов зоны евро в голосовании в Совете управляющих и принятии решений в сфере денежно-кредитной политики на основе простого большинства. По мнению зарубежных экспертов, это может вызвать нежелательные искажения в процессе принятия решений ЕЦБ в случае использования представителями отдельных государств своего экономического и политического влияния для защиты национальных интересов. В результате усиливается риск разбалансированности единой монетарной политики с негативными последствиями для макроэкономического равновесия в зоне евро.

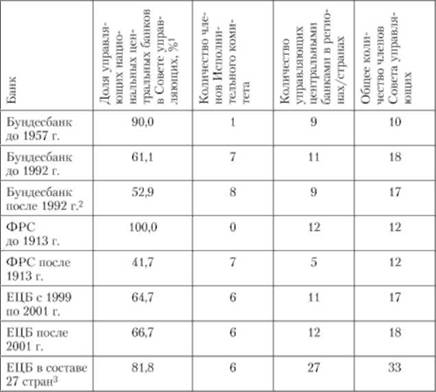

Сравнительная характеристика распределения голосов в органах управления центральных банков позволяет оценить остроту проблемы принятия решений в ЕЦБ, если количество участников ЭВС увеличится до 27[1] (табл. 9.11).

В Совете управляющих ЕЦБ (18 членов) удельный вес представителей национальных центральных банков (около 66,7% после 2001 г.) был выше, чем представительство банков страны в соответствующих органах управления Бундесбанка (52,9%) и ФРС США (41,7%). Во многих странах ОЭСР (Великобритания, Канада, Австралия и др.) денежно-кредитная политика осуществляется на централизованной основе без частичного делегирования полномочий регионам. Из табл. 9.11 видно, что в случае увеличения количества членов Совета управляющих до 33 человек

Таблица 9.11. Сравнительная характеристика распределения права голоса между органами управления отдельных центральных банков

1 Количество управляющих национальных центральных банков в процентах от общего количества членов Совета управляющих.

2 В соответствии с реформой 1992 г. 9 региональных центральных банков представляют 17 земель. В соответствии с новым Законом о Бундесбанке от 23 марта 2002 г. количество членов Правления и нового органа — Главного управления — осталось на прежнем уровне — соответственно 8 и 9 человек.

3 Гипотеза.

Источник: Berger II. The ЕСВ and Euro-Area Enlargement. Washington: International Monetary Fund. IMF Working Paper. 2002. № 175. P. 10.

доля национальных центральных банков в Совете ЕЦБ возрастет до 81,8%.

В соответствии с разработанными вариантами реформирования структуры управления ЕЦБ с учетом перспективы возможного расширения ЕС решение проблемы "сверхпредставительства" малых стран предполагается в следующем виде:

а) разумное количество членов Совета управляющих ЕЦБ, в разумных пределах;

б) усиление права голоса Исполнительного комитета ЕЦБ;

в) более тесное взаимное соответствие экономического и политического влияния стран-членов зоны евро в Совете управляющих ЕЦБ. Исходя из этих критериев, рассматривались следующие принципы реформирования органов управления ЕЦБ:

• представительство, при котором право голоса может передаваться группам управляющих национальных центральных банков совместно с группой представителей, голосующих в Совете управляющих ЕЦБ;

• ротация, при которой руководители национальных центральных банков регулярно сменяют друг друга в Совете управляющих ЕЦБ; при этом предполагается, что крупные страны (Франция, Германия) займут постоянные места, а малые страны будут реже входить в состав этого Совета;

• централизация принятия решений в руках шести нынешних членов Исполнительного комитета ЕЦБ;

• принцип взвешенных голосов в зависимости, например, от доли страны в общем объеме ВВП и населении ЕС, по аналогии с МВФ, Всемирным банком.

В конечном счете за основу схемы реформирования органов управления ЕЦБ были приняты принципы централизации и ротации в целях повышения эффективности денежно-кредитной политики в зоне евро в условиях ее расширения.

В конце 2004 г. введен новый порядок голосования: правом голоса стали располагать не более 15 президентов национальных центральных банков. Однако все президенты центральных банков получили право участвовать и высказывать свою позицию на заседаниях и в ходе консультаций в Совете управляющих ЕЦБ. Система ротации голосующих представителей национальных банков основана на их разделении на определенные группы на основе композитного индикатора, исходя из доли ВВП страны (5/6 общего веса индикатора) в совокупном ВВП зоны евро и доли финансовых активов кредитно-финансовых учреждений страны в агрегированном балансе активов зоны евро (1/6 веса индикатора).

Лиссабонский договор о реформе ЕС, вступивший в силу с 1 декабря 2009 г., определил процедуру присоединения к зоне евро и вхождения национальных центральных банков в Евросистему "государств-членов с ограниченными правами"[2] при условии выполнения ими ряда требований. Европейская комиссия и ЕЦБ в соответствии с установленной регламентом периодичностью один раз в два года либо по просьбе государства-члена с ограниченными правами обязаны представлять Совету министров ЕС отчет о выполнении своих обязательств в связи с присоединением к ЭВС. Решение об отмене ограничения прав в отношении государств — членов ЕС принимается при выполнении ими критериев конвергенции. Вслед за этим Совет министров фиксирует курс, по которому евро заменит национальную денежную единицу, принимает другие меры, необходимые для введения евро.

В целом Лиссабонский договор совершенствует институциональную структуру ЭВС, закрепленную в Маастрихтском договоре о ЕС, в котором ЕЦБ и ЕСЦБ отводится роль наднациональных структур. Мировой финансово-экономический кризис и последовавшие бюджетный и долговой кризисы в зоне евро выявили уязвимость Лиссабонского договора, в котором вопросы гарантий выполнения странами еврозоны требований "Пакта стабильности и роста" и наказания стран за их несоблюдение не нашли должного отражения.

Нерешенность ряда процедурных вопросов позволяет странам уклоняться от ответственности в случае нарушения отдельных положений Пакта. Аморфность положений Лиссабонского договора по вопросам соблюдения странами — членами ЭВС бюджетно-фискальной дисциплины и обострение долгового кризиса в зоне евро в 2011—2012 гг. стали поводом для заявлений некоторых стран о необходимости пересмотра Договора, включая положения о создании европейского экономического правительства.

Деятельность ЕЦБ способствовала поддержке устойчивых позиций единой европейской валюты. Однако мировой финансово-экономический кризис вызвал бюджетный и долговой кризисы в Греции, Португалии, Ирландии, Испании и других странах ЭВС. Возникла необходимость более тесной увязки монетарной политики ЕЦБ с финансовой и бюджетно-налоговой политикой, находящейся в исключительной компетенции национальных органов власти. В 2010—2011 гг. долговые проблемы проблемных стран ЭВС переросли в системный кризис зоны евро, вызвав сценарии ее возможного распада.

Почти во всех странах зоны евро в 2010—2011 гг. были превышены пороговые критерии Маастрихтских соглашений и Пакта стабильности и экономического роста (Амстердамский договор 1997 г.), но размеру дефицита госбюджета и госдолга (соответственно 3 и 60% ВВП). С 2010 г. предельный размер госдолга к ВВП был повышен до 80% в связи с кризисом, но составил в среднем по зоне евро свыше 90%, а в Греции превысил 160%, в Италии — 120%. В результате усилились разногласия между ЕЦБ, Европейской комиссией и правительствами стран ЭВС.

ЕЦБ традиционно настаивает на жесткой налоговой дисциплине и регулярно заявляет о недостаточном стремлении стран сбалансировать бюджет в соответствии с Пактом стабильности и экономического роста. Из-за незавершенности ЭВС зона евро отстает от США по ключевым показателям деловой активности — объему ВВП и уровню безработицы.

В январе 2012 г. безработица в странах зоны евро достигла рекордного за последние годы уровня — 10,7% (8,3% в США), а в Испании, Португалии и Греции превысила 20%. По прогнозу Всемирного банка, рост ВВП в зоне евро составил 1,8% в 2012 г. но сравнению с 2,9% в США.

Высокий уровень безработицы в странах ЭВС обусловлен отсутствием достаточной степени межстрановой мобильности трудовых ресурсов. Следствием этих диспропорций и ограниченных возможностей антикризисного регулирования является нарушение ценовой стабильности в зоне евро и в отдельных государствах в связи с различными темпами инфляции.

Роль своеобразного макроэкономического стабилизатора возникающих структурных диспропорций и налогово-бюджетных проблем в ЭВС могло бы выполнять централизованное межстрановое перераспределение бюджетных трансфертов. Однако общий бюджет 27 стран ЕС (включая 17 стран — членов зоны евро), расходуемый, главным образом, на поддержание цен на сельскохозяйственную продукцию, составляет лишь 1,2% ВВП стран — членов ЕС.

Напряженное состояние ЭВС обусловлено также тем, что режим свободно плавающего валютного курса евро не способствовал выравниванию структурных диспропорций и экономическому росту в регионе. В условиях современного кризиса в докладе Европейской комиссии (начато 2010 г.) содержится рекомендация девальвировать евро как минимум на 15—20% для спасения проблемных стран. Иначе, отмечается в докладе, нарастающие дисбалансы еврозоны могут поставить под угрозу ее существование. Однако эта возможность проблематична. Стратегия монетарной политики ЕЦБ направлена в первую очередь на поддержание устойчивого евро. Кроме того, ослаблению курса единой европейской валюты косвенно препятствует политика денежных властей США, которые в целях преодоления рецессии в 2009—2011 гг. реализовали два этапа программы количественного смягчения.

В результате в международном обороте накопилась избыточная долларовая масса, что способствовало временному снижению курса американской валюты, в том числе по отношению к евро.

Неизбежной реакцией денежных властей ЕС на долговой кризис в зоне евро и политику ФРС США в условиях кризиса стали более активное привлечение ЕЦБ к операциям по покупке активов в проблемных странах — членах ЭВС и принятие чрезвычайных мер по поддержке их банковской системы.

Модификация роли и функций ЕЦБ в условиях мирового финансово-экономического кризиса. Мировой кризис и его негативные последствия для зоны евро вызвали определенное изменение роли и функций ЕЦБ, связанное с его прямым участием в реализации чрезвычайных мер по оказанию поддержки банкам и другим финансовым учреждениям государств — участников ЭВС. ЕЦБ предпринял меры по двум направлениям:

а) смягчение денежно-кредитной политики путем снижения базовой ставки рефинансирования с 4,25 до 1,0% (семь раз с октября 2008 г. по 7 мая 2009 г. и в восьмой раз в июле 2012 г. до 0,75%);

б) расширение кредитной поддержки банковского сектора. Осуществление ЕЦБ нестандартных операций па данном этапе кризиса было менее масштабным, чем участие ФРС США в поддержке финансового сектора. Это обусловлено приоритетом стратегической задачи ЕЦБ — обеспечение ценовой стабильности в зоне евро. Тем не менее участие ЕЦБ в операциях на финансовом рынке не только в качестве регулятора, по и активного участника негативно отразилось на качестве активов на его балансе и соответственно на надежности его монетарной политики. ЕЦБ разработал и реализовывал обширную программу кредитной поддержки банков, включая приобретение их обеспеченных облигаций.

Для оценки трансформации роли ЕЦБ и ФРС в период острой фазы кризиса в США в 2008-2009 гг. и в ЭВС в 2010-2011 гг. сравним их балансы (табл. 9.12).

Таблица 9.12. Показатели итога баланса Евросистемы и ФРС в 2007—2011 гг.

|

Система |

29.06.2007 |

28.08.2009 |

29.12.2011 |

Темп прироста, % |

|

|

2009/2007 |

2011/2009 |

||||

|

Евросистема, млрд евро |

913 |

1488 |

2460 |

63,0 |

165,3 |

|

ФРС, млрд долл. |

845 |

2021 |

2860 |

139,2 |

141,4 |

Рассчитано по: Recent developments in the balance sheets of the Eurosystem, the Federal Reserve System and the Bank of Japan ,// EC В Monthly Bulletin, October 2009. P. 83; Data stream, SG Cross Asset Research, Economics, December 2011.

На пике начальной фазы кризиса (июнь 2007 г. — август 2009 г.), в наибольшей степени затронувшей США, активы ФРС выросли на 139%, а активы Евросистемы — на 63%. В последующий период

Евросистема под влиянием бюджетного и долгового кризисов в зоне евро и в целях поддержания ликвидности проблемных банков еврозоны стала более активным участником операций на финансовом рынке, чем ФРС.

При рефинансировании ЕЦБ ослабил требования к качеству залогов при предоставлении кредитов банкам и регулярно покупал долговые обязательства у коммерческих банков.

Как видно из табл. 9.12, с августа 2009 г. по декабрь 2011 г. рост активов па балансе ЕЦБ происходил быстрее (165,3%), чем в ФРС (141,4%). На начало 2012 г. доля финансовых активов ЕЦБ в ВВП (28%) была выше, чем у ФРС (19%). В конце 2011 - начале 2012 г. ЕЦБ осуществил две крупные операции по долгосрочному рефинансированию банковского сектора еврозоны сроком на три года под ставку 1% годовых. Во время первого аукциона 21 декабря 2011 г. 523 европейским банкам были предоставлены кредиты па 489 млрд евро, а по результатам второго аукциона 29 февраля 2012 г. 800 банков получили кредиты в сумме 529,5 млрд евро.

В целом происходящая под влиянием кризиса модификация роли и функций ЕЦБ (по линии снижения роли банка как регулятора денежно-кредитной сферы и увеличения прямого участия в операциях на финансовом рынке) снижает качество и эффективность его единой монетарной политики. В итоге усиливается риск макроэкономической нестабильности, снижается деловая активность, обостряется проблема роста бюджетных дефицитов и государственного долга в зоне евро.

Важный урок современного кризиса состоит в том, что эффективность единой денежно-кредитной политики и устойчивость зоны евро непосредственно зависят не только от реформирования управления ЕЦБ и четкой регламентации условий вступления в ЭВС новых членов. Необходим переход к согласованной бюджетно-налоговой политике, строгому контролю над финансами проблемных стран — членов зоны евро.

Среди региональных кредитно-финансовых организаций ЕС выделяется Европейский инвестиционный банк. Он был учрежден в 1958 г. на первом этапе европейской экономической интеграции, когда формировался Таможенный союз в соответствии с Римским договором 1957 г. о создании ЕЭС.

Структура управления банком включает совет управляющих в составе министров финансов стран — членов ЕС и административный совет в составе директоров. ЕИБ расположен в Люксембурге, имеет несколько отделений в разных странах. Членами ЕИБ являются все 27 стран ЕС (2013 г.).

Основные задачи ЕИБ: содействие развитию наименее развитых районов стран ЕС; реконструкция и строительство предприятий, которые не могут быть осуществлены за счет ресурсов одной страны; модернизация отраслевой структуры в рамках специализации и кооперирования производства; создание совместных хозяйственных объектов, представляющих общий интерес для стран ЕС.

Источником ресурсов ЕИБ является, во-первых, акционерный капитал (232,39 млрд евро в 2012 г.), в том числе 7,5% оплаченный, остальная часть — гарантийный фонд. Две трети акционерного капитала принадлежат четырем странам — Германии, Франции, Италии, Великобритании (доля каждой — 16,17%). Ресурсы Банка формируются также за счет выпуска обеспеченных гарантийным фондом акционерного капитала, облигаций на финансовом рынке.

Кредитный рейтинг Банка традиционно высокий ("ААА"). В условиях мирового финансово-экономического кризиса, острого бюджетно-долгового кризиса в еврозоне возникла угроза снижения этого рейтинга до уровня "АА" в связи с понижением рейтинга таких крупных акционеров Банка, как Франция и Италия.

С 2000 г. появился новый источник ресурсов ЕИБ — Европейский инвестиционный фонд (см. с. 426). В связи с включением этого Фонда в состав ЕИБ Банк был трансформирован в Группу Европейского инвестиционного банка.

Основная деятельность ЕИБ — предоставление долгосрочных кредитов сроком от 7—12 (промышленность) до 20 лет (инфраструктура) ассоциированным развивающимся странам, кредитов на малорентабельные проекты — до 40 лет из 1—2% годовых. Кроме того, ЕИБ дает гарантии частным и государственным предприятиям. Проектное финансирование и гарантии ЕИБ направлены на стимулирование модернизации и инновации деятельности в целях развития интеграционного процесса; создание совместных хозяйственных объектов, требующих масштабных средств, превышающих возможности отдельных стран — членов Банка; обеспечение макроэкономической политики ЕС.

В соответствии с Уставом ЕИБ осуществляет свою деятельность в следующих сферах:

• снижение региональных экономических и социальных диспропорций стран ЕС;

• повышение конкурентоспособности и безопасности энергетики, развитие ее альтернативных источников, уменьшение зависимости от импорта;

• развитие науки, информационных технологий, экономики знаний;

• создание трансграничных транспортных, энергетических и коммуникационных сетей;

• поддержка малого и среднего предпринимательства.

Операции ЕИБ за пределами ЕС осуществляются в целях кредитования инвестиционных проектов по энергообеспечению, инфраструктуре, охране окружающей среды, представляющих интерес для европейского интеграционного объединения. Например, ЕИБ участвовал в кредитовании международного проекта сооружения туннеля под Ла-Маншем с 1987 г. Деятельность ЕИБ распространяется на развивающиеся страны, ассоциированные с ЕС. Банк участвует в кредитовании инвестиционных проектов сроком до 40 лет в странах Средиземноморья, Африки, Азии, Латинской Америки и Карибского бассейна, Центральной и Восточной Европы.

Отличительной чертой институциональной структуры ЕС является периодическое создание региональных фондов для решения конкретных задач на разных этапах формирования экономической и валютной интеграции. Рассмотрим наиболее важные из них.

Европейский инвестиционный фонд (с 1994 г.). Акционерами Фонда являлись ЕИБ (61,9%), Еврокомиссия (30%), другие институты ЕС (8,1%). Основная функция ЕИБ — венчурное финансирование и предоставление гарантий для малых и средних предприятий. Его деятельность была направлена на содействие политике ЕС в сферах предпринимательства, инновации, занятости и регионального развития. Как отмечено выше, с 2000 г. Европейский инвестиционный фонд вошел в Группу ЕИБ.

Исторический экскурс. Европейский фонд ориентации и гарантирования сельского хозяйства создан в 1962 г. в целях включения сельского хозяйства в процесс интеграции (план "Зеленая Европа"), а также для регулирования цен и поддержки уровня доходов фермеров за счет совместного бюджета ЕС. Этот фонд предоставлял субсидии экспортерам и взимал сборы с импортеров сельхозпродукции. С 1999 г. эти государственные субсидии были заменены целевыми дотациями фермерам, чтобы закрепить их на земле.

Европейский фонд регионального развития (1975 г.) создан для оказания финансовой поддержки региональной политики в целях снижения диспропорций в развитии депрессивных регионов стран ЕС. Цель Фонда — финансовое обеспечение социальной политики ЕС за счет его общего бюджета, снижение безработицы, профессиональная переподготовка в целях адаптации к структурной перестройке в условиях экономической интеграции.

Кроме перечисленных основных структурных фондов в ЕС использовались другие специальные фонды. В их числе Европейский фонд сплочения (1993 г.) для финансирования проектов в рамках экономической политики ЕС и развития трансъевропейских транспортных сетей в наименее развитых странах (Греция, Испания, Ирландия, Португалия).

В условиях современного мирового финансово-экономического кризиса в ЕС были сформированы два новых целевых фонда в рамках антикризисной программы стран — членов еврозоны.

Европейский фонд финансовой стабильности (ЕФФС) создан 7 июня 2010 г. в Люксембурге в соответствии с решением Совета по экономическим и финансовым вопросам ЕС. Акционерами Фонда являются 17 стран еврозоны. Европейский инвестиционный банк осуществляет управление ресурсами Фонда и оказывает административную поддержку. Управляющий совет Фонда в составе представителей 17 стран еврозоны, Еврокомиссии и ЕЦБ выполняет функцию надзора.

Цель ЕФФС — предоставление финансовой поддержки странам еврозоны в целях обеспечения ее финансовой стабильности. Для достижения этой цели ЕФФС выполняет следующие функции: кредитование в странах, испытывающих финансовые трудности; вмешательство в деятельность рынка долговых ценных бумаг при возникновении угрозы для финансовой стабильности; рекапитализация финансовых учреждений путем предоставления кредитов правительства.

ЕФФС предоставляет кредит государствам еврозоны на основе их запроса, согласованного с Еврокомиссией и МВФ, и при условии разработки и принятия программы финансовой поддержки комиссией экспертов — представителей ЕЦБ и МВФ.

ЕФФС собственного капитала не имеет. Его деятельность обеспечена гарантиями стран еврозоны вначале на сумму 780 млрд евро, затем на 726 млрд евро в связи с выходом Греции, Ирландии, Португалии из состава членов Фонда. Для пополнения своих ресурсов ЕФФС имеет право эмиссии облигаций и других долговых бумаг общим объемом до 440 млрд евро при поддержке Германского министерства по управлению долгом.

ЕФФС может также заимствовать до 60 млрд евро в "Европейском финансовом стабилизационном механизме" и до 250 млрд в МВФ.

Устав ЕФФС предусматривает полное прекращение его деятельности после 30 июня 2013 г. после погашения кредитов заемщиками.

Европейский стабилизационный механизм (ЕСМ). Решение о создании этого межправительственного постоянного института для поддержания стабильности еврозоны принято Европейским советом 24 июля 2011 г. Этот фонд стал использоваться с конца 2012 г. Руководящий орган ЕС — Совет управляющих в составе министров финансов стран еврозоны с правом голоса, а также еврокомиссара по экономическим и финансовым вопросам и президента ЕЦБ в качестве наблюдателей. Цель и функции нового регионального института и ЕФФС аналогичны, но в отличие от него ЕСМ имеет собственный капитал (80 млрд евро), кроме гарантий стран-членов (420 млрд евро). Вероятно, что подписной капитал ЕСМ будет увеличен с первоначальной суммы 500 млрд до 700 млрд евро.

Таким образом, ЕС активно использует региональные валютно-кредитные и финансовые институты для развития и стабилизации экономического и валютного интеграционного объединения.