Категории:

АстрономияБиология

География

Другие языки

Интернет

Информатика

История

Культура

Литература

Логика

Математика

Медицина

Механика

Охрана труда

Педагогика

Политика

Право

Психология

Религия

Риторика

Социология

Спорт

Строительство

Технология

Транспорт

Физика

Философия

Финансы

Химия

Экология

Экономика

Электроника

Анализ кредитоспособности заемщика на примере физ.лица.

В банковской практике при осуществлении оценки кредитоспособности заемщика физического лица распространенным является использование метода кредитного скоринга. Кредитный скоринг - это статистический метод исследования, который используется кредиторами для быстрого и объективного оценивания кредитного риска лица, подающего заявку на получение кредита рассчитывается рискованный результат определяется в баллах, которые характеризуют степень вероятности погашения кредита Количество баллов варьирует в зависимости от выбранной банковским учреждением методики оценки заемщиков - физических них лиц. Чем больше баллов, тем больше вероятность для заемщика получить кредит в банке. Важной особенностью системы кредитного скоринга является то, что она не может применяться по шаблону, а должна разрабатываться, исходя из особенностей, присущих банковскому учреждению, клиентуре банка, учитывать банковское законодательство и традиции страны, то есть подлежит постоянному контролю и видоизменения.

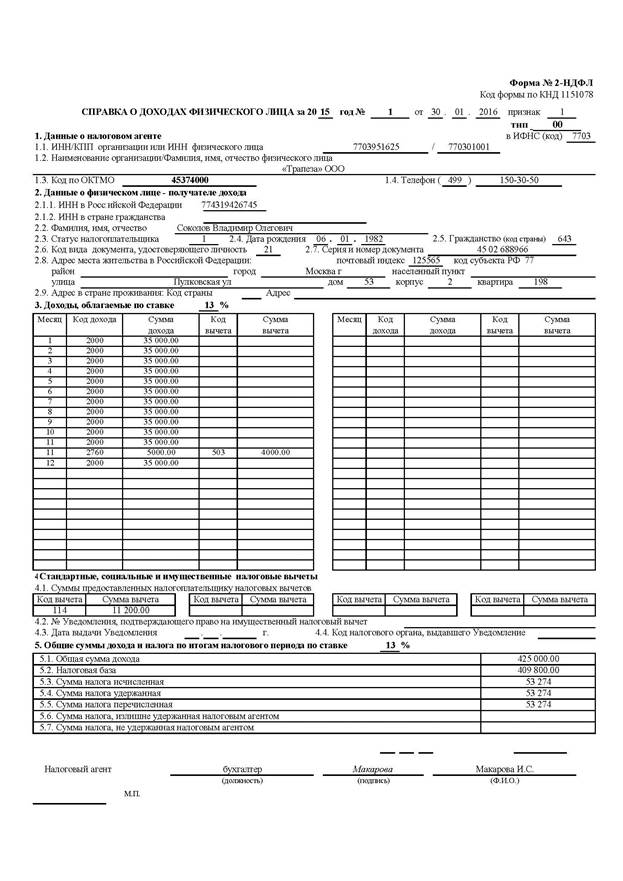

Физическое лицо – Соколов Владимир Олегович работает на предприятии ООО «Трапеза» водителем. У заемщика имеется семья-жена и несовершеннолетний ребенок. Жена работает . Хочет взять потребительский кредит 100.000 рублей. Процентная ставка в банке на настоящий момент 17,5% годовых.

Общая сумма дохода физического лица в год составляет 425.000 рублей.

Месячный заработок =425.000: 12= 35.416 рублей в месяц

Облагаемый налог= 35.416*13%= 4 604 рублей в месяц, итого остается 30 812 рублей.

Прожиточный минимум трудоспособного человека составляет – 10. 500

Прожиточный минимум ребенка по данным статистики составляет- 9.500

Свободный остаток= 30 812-10.500-9.000=11.312рубля

12.352*0,7= 7.596 рублей - лимит ежемесячного платежа.

Рассчитав в кредитном калькуляторе, срок кредитования составит 18 месяцев, сумма первого платежа составит 6.957 рублей дифференцированным способом погашения кредита. Банк получит с этого кредита прибыль в размере 13.313 рублей.

Таблица . Анализ методом скоринга.

| Показатель | Баллы |

| Возраст (34 лет) | |

| Семейное положение (замужем) | |

| Наличие детей (один) | |

| Сфера деятельности (коммерческая структура) | |

| Квалификация (специалист) | |

| Стаж работы (более 5 лет) | |

| Среднемесячный доход (26000-40000) | |

| Наличие домашнего телефона (есть) | |

| Наличие автомобиля ( иномарка, но новая) | |

| Итого |

Таким образом, Соколов В.О. попадает под категорию (среднее 731-845), получение кредита возможно, но не гарантировано.

Таблица . Диапазон значений скоринга можно поделить на следующие категории:

| Скоринговый балл | Категория | Комментарий |

| 911-999 | Очень хороший | Вероятность отказа в кре кредите крайне мала |

| 846-910 | Хороший | У вас хорошие шансы на получение кредита |

| 731-845 | Средний | Получение кредита змо возможно, но не гаран- тир тировано |

| 531-730 | Плохой | Вероятность получения кре кредита крайне мала |

| 0-530 | Очень плохой | Получить кредит рак практически невозможно |

| Показатель | Значение | Балл |

| Возраст | 18—20 лет | |

| 21—25 | ||

| 26—30 | ||

| 31—35 | ||

| 36—50 | ||

| 51—60 | ||

| 60 лет | ||

| Семейное положение | Холост (не замужем) | |

| Женат (замужем) | ||

| Женат (замужем), но живут раздельно | ||

| В разводе | ||

| Вдовец (вдова) | ||

| Наличие детей | Нет детей | |

| Один | ||

| Два | ||

| Три | ||

| Более трех | ||

| Сфера деятельности | Госслужба | |

| Коммерческая структура | ||

| Пенсионер | ||

| Другие | ||

| Квалификация | Нет квалификации | |

| Обслуживающий персонал | ||

| Специалист | ||

| Служащий | ||

| Руководитель | ||

| Стаж работы | До одного года | |

| До двух лет | ||

| До трех лет | ||

| До пяти лет | ||

| Более пяти лет | ||

| Среднемесячный доход | < 5000 рублей | |

| 5000—15000 рублей | ||

| 16000—25000 рублей | ||

| 2 26000—40000 рублей | ||

| > свыше 40000 рублей | ||

| Наличие домашнего телефона | Есть | |

| Отсутствует | ||

| Наличие автомобиля ( марка) | Нет автомобиля | |

| Отечественная, старая | ||

| Отечественная, новая | ||

| Иномарка, старая | ||

| Иномарка, новая |

3. Совершенствование механизма кредитного мониторинга.

3.1 Проблемы организации кредитного мониторинга в банках.

Система внутреннего контроля в банке выполняет защитную функцию. Ее задача - минимизация внешних и внутренних рисков и обеспечение такого порядка проведения банковских операций и сделок, который способствует достижению поставленных целей при соблюдении требований законодательства, нормативных актов в банке, а также внутренних процедур, стандартов и правил.

В организационную основу системы внутреннего контроля заложены принципы, обеспечивающие непрерывное действие контрольных механизмов и функций на всех направлениях банковской деятельности и уровнях принятия решений. К ним, в частности, относятся принципы:

- разделения обязанностей;

- непрерывности;

- предметности и конкретности;

- объективности;

- всеохватности и многоплановости;

- информационной достаточности для принятия решения и ограничения доступа к информации, не относящейся к проведению конкретной операции и/или

превышающей лимит функциональной необходимости в рамках должностных обязанностей; - использования различных видов контроля в зависимости от функциональной принадлежности объектов контроля, текущей необходимости и комплексности поставленных задач.

Усилия службы внутреннего контроля (исходя из общей ситуации и создания в перспективе высокотехнологичного банка) направлены в основном на контроль:

- за созданием единого технологического уклада проведения всех операций и обслуживания клиентов;

- за созданием соответствия технологического уклада, формализованного в виде положений, приказов, инструкций, методик, процедур, реальной практике банка;

- за адекватным банковским учетом, а также созданием и эффективным функционированием, в рамках единого технологического уклада, механизмов последующего контроля за проведением банковских операций;

- за соответствием внутренних положений, приказов, инструкций, методик, процедур внешнему законодательству.

Регулирование финансово-банковской деятельности и надзор за банками являются важнейшей составной частью госрегулирования экономических процессов в стране. Регулирование и надзор в данном контексте можно понимать как систему, применяемую государством для обеспечения стабильности финансово-кредитной системы, ее целостности и надежности.

В этой связи можно сказать что, надзор – это внешний контроль за банками в целом, а внутренний контроль – это контроль изнутри. Система внутреннего контроля банка является внутренним продолжением общей функции надзора.

Пути совершенствования кредитного мониторинга с целью снижения кредитных рисков. Кредитные риски являются наиболее частой причиной банкротство банков, в связи с чем все регулирующие органы устанавливают стандарты по управлению кредитными рисками то есть опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении, является неотъемлемой частью банковской деятельности. Кредитные риски означают, что платежи могут быть задержаны или вообще не выплачены, что в свою очередь может привести к проблемам в движении денежных средств и неблагоприятно отразиться на ликвидности банка.

В тоже время данные операции связанны с кредитными рисками, которыми подвергаются банки. Не смотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остаётся основной причиной банковских проблем. Более 80% содержание балансовых отчётов банков посвящено обычно именно этому аспекту управления рисками.

Обычно выделяются три основных вида кредитного риска:

1. Личный или потребительский риск.

2. Корпоративный риск или риск компании.

3. Суверенный или страховой риск.

Избежать кредитный риск, позволяет тщательный отбор заёмщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заёмщика, его способность (и готовность) погасить кредит. Выполнения всех этих условий гарантирует успешное проведение важнейшей банковской операции-предоставления кредитов.

Современный банковский рынок немыслим без риска. Риск присутствует в любой операции, только он может быть разных масштабов и по-разному "смягчаться", компенсироваться. Было бы в высшей степени наивным искать варианты осуществления банковских операций, которые бы полностью исключили риск и заранее гарантировали бы определённый финансовый результат. С таким подходом к делу в условиях рынка долго невозможно оставаться "на плаву".

Следовательно, для банковской деятельности важным является не избежание риска вообще, а предвидение и снижение его до минимального уровня.

Принято понимать вероятность, а точнее угрозу потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определённых финансовых операций. Потери, понимаемые как непредвиденное снижение банковской прибыли, выступают обобщающим показателем, характеризующим риск, присущей банковской деятельности.

Таким образом, риск можно определить как угрозу того, что банк понесёт потери, размер которых является показателем уровня рискованности предстоящего мероприятия и качества стратегии в области риска.

По основным факторам возникновения банковские риски бывают экономическими или политическими. Эти основные виды рисков связаны между собой. В свою очередь и политические и экономические риски могут быть внешними и внутренними. К внешним относятся риски, которые возникают во внешнем относительно банка средне и непосредственно не зависят от его деятельности. Это политические, правовые, социальные и общеэкономические риски, возникающие в случаи обострения экономического кризиса в стране, политической нестабильности, войны, отмены импортных лицензий и так далее. Влияние внешних рисков на результативность работы банка исключительно высокий, управление этими рисками сложнее, а иногда и не возможна. К внутренним относятся риски, возникающие непосредственно в связи с деятельностью конкретного банка. Чем шире круг клиентов, партнёров, связей банка, банковских операций и услуг, тем больше внутренних рисков. Внутренние риски необходимо: выявлять, оценивать, минимизировать и постоянно контролировать. Внутренние риски, в свою очередь, делятся на потери по основной и по вспомогательной деятельности банка.

Заключение

Мониторинг – это постоянное систематическое наблюдение, сбор и упорядочение информации, необходимой для:

- изучения объекта, либо процесса;

- принятия решения о способах воздействия;

- предотвращения ухудшения обстановки и предупреждения об опасности.

Банковский мониторинг – это одна из функций обеспечения безопасности как конкретного банка, так и государства в целом. Он осуществляется, с одной стороны, государственной Федеральной службой по финансовому мониторингу ( ФСФМ), а с другой – внутренней службой безопасности банка.

Контролю подлежат внешние и внутренние денежные операции всех организаций, которые подпадают под действие мониторинга.

Банковский мониторинг включает:

- регистрацию операции мониторинга;

- ведение анкеты клиента банка, будь то организация или частное лицо;

- создание «черного списка» подозреваемых в незаконном обороте средств, контакты и операции с которыми могут содержать криминал;

- контроль финансовых операций на основании ежедневной банковской документации.

Внутренняя служба безопасности банка отслеживает денежные операции внутри банка и предотвращает возможные нарушения или преступления.

Проанализирована экономическая характеристика банка «Кубань Кредит». Приведены основные показатели финансово- экономической деятельности банка. На основании этих данных , можно сделать вывод , что банк рентабелен .

На основании документов предоставленных заемщиком был проведен анализ кредитоспособности клиента, просчитаны риски не возврата кредита методом скоринга, и рассчитана возможная сумма кредита.

Список использованной литературы

О банках и банковской деятельности в РФ : Федеральный закон от 03.02.1996 № 395 -1 (ред. от 28.07.2004, с изм. от 29.12.2006) // Собрание законодательства РФ. 1996. № 6. С. 492.

О Центральном банке Российской Федерации (Банке России) : Федеральный закон от 10.07.2002 № 86-ФЗ (ред. от 19.10.2011, с изм. от 21.11.2011) // Собрание законодательства РФ. 2002. № 28. С. 2790.

О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности : положение Банка России от 26 марта 2004 г. №254- П // Вестник Банка России. 2004. № 28. С. 31-46.

О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения) : положение Банка России № 54- П от 31.08.98 (в редакции № 144- П от 27.07.01) // Вестник Банка России. 1988. № 73 (573). С. 17-30.

Ароков П. Этапы получения кредита // Финансовый менеджмент.2010. № 8. С. 65 - 69.

Артюх К.Ю. Риски неисполнения кредитных договоров и правовые средства их минимизации: практика кредитования малого предпринимательства в РФ в рамках Программы Европейского банка реконструкции и развития // Банковское право. 2009. № 2. С. 10- 14

Банковская система России. Настольная книга банкира : учебник // Ред. кол. А.Г. Грязнова, О.И.Лаврушин, Г.С.Панова и др., М. : ЮНИТИ, 2005. 527 с.