Принципы организации безналичных расчетов.

Сущность и функции денег. 1. Сущность денег

Деньги - это универсальное орудие обмена, особый товар, самопроизвольно приобретший или наделенный функцией всеобщего эквивалента, посредством которого выражается стоимость всех других товаров.

Деньги по своему происхождению - это товар. Выделившись из общей товарной массы они сохраняют товарную природу и имеют те же свойства, что и любой другой товар: обладают потребительской стоимостью и стоимостью (стоимостная оценка затрат общественного труда).

Но в то же время современные деньги, имея единую природу с товарами, существенно от них отличаются:

• в отличие от товара, имеющего одну потребительскую стоимость, деньги обладают двоякой потребительской стоимостью. С одной стороны это обычная потребительская стоимость, а с другой - общественная потребительская стоимость, то есть способность быть всеобщим эквивалентом.

• товар функционирует только в одной реальной форме, а деньги - в реальной, в виде денежных знаков, и идеальной формах.

Сущность денег выражается в единстве трех свойств:

• Всеобщей непосредственной обмениваемости;

• Кристаллизации меновой стоимости;

• Материализации всеобщего рабочего времени.

По отношению к сущности денег в экономической литературе существуют следующие подходы:

• прагматический;

• концепция представительной стоимости;

• концепция собственной стоимости неметаллических денег.

Сторонники прагматического подхода считают, что поскольку деньги являются исключительным товаром, измеряющим стоимость всех товаров, и ценообразование осуществляется в этих деньгах, то это доказывает, что они служат реальной мерой стоимости товаров.

Согласно концепции представительной стоимости деньги представляют суммарную стоимость всех обращающихся на рынке товаров (стоимость труда затраченного на производство этих товаров). Денежная единица является носителем совершенно определенного количества стоимости товара. Это достигается посредством сопоставления товарной массы и денежной массы.

Стоимость товарной массы

Стоимость денежной единицы = --------------------------------------

Денежная масса

Однако в данном случае деньги сначала приобретают свою стоимость, а лишь затем могут выполнять роль всеобщего эквивалента. Однако сущностные характеристики не могут быть приобретенными или производными.

Согласно поаледней концепции дДеньги являются обладателями собственной стоимости. Стоимость денег формируется в 2 этапа:

• основанием стоимости является труд, затраченный на производство денег, а также труд на организацию их обращения. Эта стоимость находит свое выражение в рыночной стоимости денег.

• рыночная стоимость трансформируется в меновую стоимость, на базе которой деньги и выступают в роли всеобщего эквивалента.

Данный подход, однако, не объясняет, почему банкноты различного достоинства, имея примерно одинаковые характеристики, имеют различную меновую стоимость.

Функции денег

В современной экономической теории нет однозначного подхода к вопросу о функциях денег.

Согласно наиболее часто встречающемуся подходу в экономической литературе деньги выполняют 5 функций:

• мера стоимости;

• средство обращения;

• средство накопления;

• средство платежа;

• мировые деньги.

В такой последовательности функции выведены К. Марксом, по его мнению, такая последовательность функций денег отображает их возникновение.

Мера стоимости. Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Однако не деньги делают товары соизмеримыми, а общественно необходимый труд, затраченный на производство товаров, создает условия их уравнивания.

Формой проявления стоимости товара является цена. Цена - это стоимость товара, выраженная в деньгах.

Функция мера стоимости денег изменяется с изменением форм денег, выступающих мерилом стоимости.

В период функционирования полноценных денег стоимость товаров соотносилось со стоимостью денег через соотношение общественного труда, затрачиваемого на их производство. Это было возможно вследствие того, что деньги имели самостоятельную стоимость - стоимость серебра и золота в них содержащегося.

В период функционирования бумажных денег, являющихся представителями полноценных стоимость товаров соотносилась также со стоимостью золота и серебра, так как денежная единица приравнивалась к строго определенному весовому количеству золота, принятого в стране за денежную единицу. Например, в США за доллар в 1900 году было принято 1,50463 г чистого золота.

При обращении неразменных кредитных денег механизм действия функции меры стоимости изменяется. Товары получают общественное признание не столько через деньги, сколько непосредственно в процессе производства. Поскольку заключающееся в них рабочее время уже в процессе производства начинает выступать как общественно необходимое. Цена товара находит сое подтверждение непосредственно в других товарах, посредством соотношения необходимого рабочего времени. Поэтому цена является формой проявления менового отношения данного товара ко всем прочим товарам, а деньги лишь выступают его отражением. Деньги выступают в качестве инструмента облегчающего обмен. Подтверждением этому может служить следующий пример. Если деньги не выполняют функцию мера стоимости и в стране производиться 500 товаров, то существует необходимость сравнить пропорции обмена каждого товара на каждый другой. Таких пропорций будет 12497500 штук.

Средство обращения. Товарное обращение состоит из 2 операций: продажи одного товара и купли другого. В этом процессе деньги играют роль посредника в обмене обоих товаров: Т - Д - Т.

Таким образом, деньги позволяют уйти от непосредственного обмена товар на товар (бартера) Т - Т и преодолеть индивидуальные, временные и пространственные границы характерные для последнего и ограничивающие товарное обращение.

Единственным условием для выполнения деньгами данной функции является желание людей использовать деньги в качестве средство оплаты за товары и услуги. История дает множество примеров, когда деньги не выполняли данную функцию. Примерами может служить неудачные попытки США использовать в денежном обращении 2-х $ купюры, которые были выпущены в 1970г., и 1$ монету, выпущенную в 1979г.

Степень выполнения деньгами функций меры стоимости и средства обращения определяется стабильностью принятой в стране единой измерения стоимости товаров. В условиях высокой инфляции происходит разделение функций меры стоимости и средства обращения между различными денежными единицами. Сделки совершаются в одной денежной единице, а расчет производиться в другой. Примерами могут служить опыт Китая (1939-1949гг.), Израиля (70-е годы 20в.), России (1991-1995гг.), когда мерой стоимости выступал доллар США, а обращение осуществлялось с использованием национальной денежной единицы.

Средство образования накоплений. Данная функция эволюционировала вместе с эволюцией денег. В период функционирования полноценных денег золото и серебро служило формой образования сокровищ, так как золото и серебро представляли всеобщее воплощение богатства. Сокровища всегда обладают реальной стоимостью. Образование сокровищ приводило к выводу денег из денежного обращения.

С прекращением размена банкнот на золото и изъятием его из денежного обращения средством накопления и сбережения становятся кредитные деньги. В отличие от полноценных они не являются сокровищем, и если изымаются из обращения, то из действительных денег превращаются в бумажные символы, не имеющие реальной стоимости. Накопление кредитных денег требует их обращение в денежный капитал. Этому способствует расширение и концентрация банковского дела.

В современных условиях наряду с денежной формой накопления существует множество других, более прибыльных форм накопления (ценные бумаги, недвижимость, антиквариат и пр.). Однако денежное накопление является основной формой благодаря своей ликвидности. Деньги как инструмент накопления обладают абсолютной ликвидностью.

Средство платежа. Данная функция возникла в связи с развитием кредитных отношений. В этой функции деньги используются при:

• продаже товаров в кредит;

• выплате заработной платы рабочим и служащим;

• осуществлении платежей в бюджет.

При функционировании денег в качестве средства платежа не наблюдается встречное движение денег и товаров. Оно либо отсутствует, либо разорвано во времени. Функция денег как средство платежа может быть представлена в следующей форме:

Т - О - временной разрыв - О - Д, где

Т- товар;

О- денежное обязательство;

Д - деньги.

Мировые деньги. Данная функция возникает вследствие международного разделения труда и мирового рынка. Парижским соглашением 1867г. единственной формой мировых денег было признано золото 995 пробы. В современных условиях мировыми деньгами являются валюты ведущих стран мира.

Существуют и другие подходы к определению функций денег. Так, в зарубежной экономической литературе чаще всего выделяются 3 функции денег:

• мера стоимости (единица счета);

• средство обращения (средство платежа);

• средство накопления (средство сохранения стоимости).

4. Возникновение и сущность банков, их функции и роль в развитии экономики.В замкнутом натуральном хоз-ве все необходимые продукты производились и потреблялись в пределах собственного домохозяйства. Тогда не было необх-ти в обмене товарами и деньги в качестве средства обмена не были нужны.

По мере расширения хоз. деятельности в результате разделения труда и специализации пр-ва, когда замкнутое домашнее хозяйство становилось уже не в состоянии само производить все продукты, возникло натуральное меновое хозяйство. Товары обменивались на товары.

При бартерном обмене происходит обмен Т на Т. У бартера есть множество недостатков. Должны совпадать интересы двух обменивающихся сторон. Совпадение интересов должно произойти как по времени, так и по количеству и качеству товара, что при большом количестве товаров требует значительных усилий, времени и затрат.

Первоначально в положении денег оказывались товары, имевшие устойчивый спрос и широкое хождение именно в силу признаваемой всеми полезности (скот, меха, табак, рыба). След., первым видом Д были товарные деньги. Затем с неизбежностью выяснилось, что хотя деньгами могут быть разнообразные товары, но материал для денег должен отвечать следующим требованиям: 1) износостойкость, 2) портативность, 3) стабильность, 4) однородность, 5) делимость, 6) узнаваемость и др. В связи с тем, что драгметаллы соответствовали этим требованиям, они и «взяли на себя» выполнение этой миссии.

Примерно в XIIв. до н. э. в Китае, а в VII в. до н. э. в государствах Средиземноморья Лидии и Эгине появились металлические деньги, одинаковые по весу, размеру и составу сплавов. Постепенно они приобрели круглую, удобную для производства и использования форму. Началась длительная эпоха господства металлических денег. Название «монета» произошло от одного из прозвищ Юноны (Монеты), при храме которой в Риме находился монетный двор античного государства.

Одним из важнейших результатов эволюции этих денег было появление у них номиналов - понятий, олицетворяющих определенный весовой стандарт денежного металла и закрепившихся за деньгами в качестве их наименований. Дошедшие до нашего времени из глубин веков наименования монет - драхмы, марки, франки, талеры и многие др. означали определенные весовые значения денежных металлов. В течение многих веков, вплоть до начала XIX в., в денежных системах большинства стран господствовало параллельное хождение золотых и серебряных монет.

За период с 1816 по 1900 г. большинство стран перешло к золотомонетному стандарту, при котором главная денежная единица страны чеканилась в полноценной имеющей хождение золотой монете. Ее номинал был равен стоимости содержащегося в ней золота. К началу Первой мировой войны практически все страны в целях формирования военных стратегических запасов изъяли из обращения золотые и серебряные монеты,

Их место заняли необеспеченные банкноты и разменная монета. В связи с этим появились принципиально новые денежные системы, которые формировались не на реальных деньгах, обладавших собственной товарной стоимостью, а основывались на их суррогатах, получивших наименование денежных знаков, не обеспеченных золотом банкнотах, казначейских билетах, монетах из недорогих сплавов. В отличие от полноценной золотой монеты эти суррогаты не имели на товарном рынке своей собственной стоимости, поскольку она была ничтожно мала, а лишь свидетельствовали о праве их держателя получить в обмен на них определенную стоимость. Денежные знаки в этом случае выступали лишь в качестве опосредованных представителей стоимости. Первая мировая война привела к тому, что правительства всех стран мира приступили к выпуску огромных количеств не обеспеченных реальными ценностями денежных знаков. Инфляционные процессы охватили многие государства вплоть до 30-х годов. В 70-е годы XX в. произошла деноминация золота, в результате чего оно перестало выполнять сначала функции средства обращения и платежа во внутреннем обороте страны, а затем, с 1976 г., - и функцию мировых денег. Во внутреннем обороте и на мировом рынке золото было вытеснено бумажными и кредитными деньгами.

Первые бумажные деньгипоявились в Китае в XII в. н.э., а в Европе и Америке – лишь в XVII -XVIII вв. В России бумажные деньги (ассигнации) были введены в 1769 г.

Электронные деньгиполучили широкое распространение в 70-х годах XX столетия.

Сущность денег раскрывается через формы их проявления:

а) Д являются всеобщим эквивалентом товаров и услуг; Д - товар особого рода, кот. имеет внутреннюю стоимость и через этот товар измеряются стоимости других товаров. Какими свойствами должен обладать товар, чтобы быть признанным деньгами? - Он должен иметь всеобщее признание; должен быть делим, удобен для транспортировки и пригоден для хранения, не теряя при этом своей стоимости; кроме того, этому товару должна быть обеспечена надежность против подделки;

б) деньги, как и любая другая экономическая категория, выражают определенные производственные отношения, которые могут быть кредитными, финансовыми, расчетными.

в) всеобщая непосредственная обмениваемость на все другие товары, т.е. все товары находят своего конечного потребителя, участвуя в обращении;

г) золотое содержание денег. В настоящее время, находящиеся в обращении деньги, не разменны на золото. При этом следует различать золотое содержание и золотое обеспечение денег. Золотое содержание - или масштаб цен - весовое содержание золота в денежной единице, представленное идеально. Золотое обеспечение - требует реальных золотых запасов. Золотое содержание национальных валют менялось неоднократно, затем было отменено. Золотое обеспечение есть во всех странах мира, что необходимо для поддержания стабильности валюты в стране; кредитной эмиссии и являются обязательствами Центрального банка.

Деньги - всеобщий эквивалент, который выполняет функции.

1. меры стоимости. Деньги в данном случае используются для соизмерения присущей всем товарам внутренней меры стоимости - количества затраченного на их производство труда. Функция меры стоимости реализуется на основе масштаба цен. Масштаб цен - это средство выражения стоимости в денежных единицах;

2. средства обращения. В этой функции деньги используются для оплаты приобретаемых товаров. Данную функцию выполняют реально существующие (наличные) деньги. Как средство обмена деньги позволяют национальной экономике избежать неудобств бартерного обмена;

3. средства платежа. В данной функции деньги используются для погашения задолженности, выплаты заработной платы, уплаты налогов, предоставления кредита и т. д. Из функции денег как средства платежа возникает особая форма денег - кредитные деньги;

4. средства накопления. Значение данной функции по мере развития товарного производства возрастает. Накопления и сбережения становятся базой дальнейшего развития воспроизводства;

5. мировых денег (международное платежное средство), в которой они используются для проведения денежных операций между странами.

В рыночной экономике роль денегзначительно повышается. Этому способствуют создание и использование предпосылок, характерных для новых условий хозяйственной деятельности.

В рыночной экономике товаропроизводители приобретают самостоятельность в установлении объема, ассортимента производимой и реализуемой продукции. При этом усиливается роль денег, с помощью которых может быть дана оценка платежеспособному спросу: с его учетом формируются объем и ассортимент производимой и реализуемой продукции. Также принимается во внимание выгодность отдельных направлений производственно-хозяйственной деятельности, которые предполагают учет уровня цен на изготовляемые и реализуемые товары и уровня издержек на их производство.

Повышение роли денег в рыночной экономике происходит и в сфере розничной торговли, в которой отменено распределение по нормам, карточкам, талонам. Следовательно, решающее значение при определении возможности покупки товаров приобретают деньги.

Особенности проявления роли денег при различных моделях экономики состоят в: 1) воздействии на улучшение хозяйственной деятельности; 2) усилении заинтересованности различных звеньев хозяйства в развитии производства; 3) создании режима зависимости денежных расходов от поступлений денег, что повышает заинтересованность трудящихся, предприятий, государственных органов в увеличении денежных поступлений в результате роста производства и экономного использования ресурсов; 4) осуществлении в процессе денежного оборота контроля за ценами, объемом и качеством поставляемой продукции, призванного способствовать более полному удовлетворению потребности. Эффективность применения денег предполагает использование устойчивой денежной единицы, что усиливает стремление к преодолению такого негативного процесса, как инфляция.

В последние десятилетия в мировой экономике прослеживаются следующие тенденции в развитии современной денежной системы; 1) из денежного оборота в качестве платежного средства полностью вытеснено золото; 2) из денежного оборота вытесняются бумажные деньги; 3)с дальнейшим усилением интернационализации хозяйственной жизни, развитием компьютеризации национальные деньги все более вытесняются из денежного оборота коллективными валютами (евро); 4) в денежном обороте все большая роль отводится электронным деньгам.

5. Центральный банк. Функции центральных банков.Центральный банк РФ — это главный банк страны, наделенный особыми полномочиями, в первую очередь, эмиссии национальных денежных знаков и регулирования всей кредитно-банковской системы. Центральный банк — всегдагосударственное учреждение, наделенное монопольным правом эмиссии банкнот.

Основные функции центрального банка:

1. Эмиссия денегсостоит в том, что центральный банк осуществляет монопольное право выпуска неразменных кредитных денег.

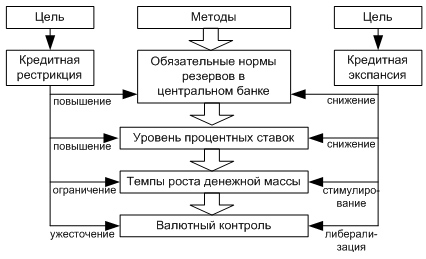

2. Осуществление национальнойденежно-кредитной политики (рис.71).

Рис. 71. Денежно-кредитная политика центрального банка

Денежно-кредитная политика центрального банка осуществляется методами либо кредитной экспансии, либо кредитной рестрикции.

5. Банкир правительства — в этой функции на центральный банк возложено кассовое обслуживание государственного бюджета и государственного долга. Будучи банкиром правительства, центральный банк хранит на своих счетах средства госбюджета и госзаймов.

4. Банк банков.Поскольку центральныйбанк не работает с физическими лицами и хозяйственными структурами, тозвеном-посредником выступают коммерческие банки и специализированные кредитно-финансовые институты. Центральный банк осуществляет руководство и контроль над всей кредитно-финансовой системой. Центральный банк устанавливаетобязательные нормы резервов для коммерческих банков, выступает для последних кредитором последней инстанции. Кроме того, центральный банк осуществляет переучет векселей коммерческих банков.

5. Хранение золотого и валютного запаса страны.

6. Денежно-кредитное регулирование экономики.

Основные методы:

· изменение ставки учетного процента (учетная политика);

· пересмотр норм обязательных резервов (резервная политика);

· операции с валютой на открытом рынке (для поддержания курса национальной валюты);

· рефинансирование национальной кредитной системы.

Основными функциями Центрального банка являются:

· денежная эмиссия — выпуск в обращение национальных денежных знаков;

· хранение государственных золото-валютных резервов;

· ведение счетов правительства;

· хранение резервного фонда других кредитно-финансовых организаций;

· кредитование коммерческих банков;

· контроль за деятельностью кредитно-финансовых организаций;

· кредитно-денежное регулирование экономики.

6.Принципы организации безналичных расчетов. Формы безналичных расчетов. Безналичные расчеты– это расчеты, совершаемые путем перевода банками средств со счетов по счетам клиентов, на основе платежных документов, составленных по единым стандартам и правилам.

Безналичные расчеты осуществляются через кредитные организации и (или) Банк России по счетам, открытым на основании договоров банковского счета или корреспондентского счета, если иное не установлено законодательством и не обусловлено используемой расчетной формой расчетов.

Формы безналичных расчетов и их краткая характеристика приведены в гл. 46 Гражданского кодекса РФ. Непосредственно техника расчетов устанавливается инструктивными документами Банка России, в частности «Положение о безналичных расчетах в Российской Федерации» № 2-П от 03.10.2002 (в редакции указаний ЦБ РФ от 3.03.2003 г. № 1256-У, от 11.06.2004г. № 1442-У). В указанном положении так же сформулированы основные принципы организации безналичных расчетов, соблюдение которых в совокупности позволяет обеспечить соответствие расчетов предъявляемым требованиям: своевременность, надежность, эффективность.

Принципы организации безналичных расчетов.

Первый принцип– осуществление безналичных расчетов по счетам, которые открываются банками клиентам для хранения и перевода средств. Проведение расчетов через банк должно сочетаться с экономической самостоятельностью клиентов и их материальной ответственностью за свои действия.

Второй принцип–свобода выбора форм безналичных расчетов. При всем многообразии форм собственности и характера деятельности предприятий за ними остается право свободного выбора форм расчетов и закрепления их в хозяйственных договорах. Ограничение свободы выбора форм расчетов со стороны банка не допускается.

Третий принцип–срочность.Этот принцип относятся в основном к порядку и срокам обработки документов банковскими учреждениями, срокам списания и зачисления средств на счета. Обработка платежных документов должна производится в срок не позднее следующего рабочего дня с даты принятия документа к исполнению.

Четвертый принцип –перечисление средств по счетам предприятий производится по поручению плательщика или с его согласия (акцепта).Этот принцип реализуется путем применения:

· либо соответствующего платежного инструмента (чека, простого векселя, платежного поручения), свидетельствующего о распоряжении владельца на списание средств;

· либо специального акцепта документов, выписанных получателями средств (платежных требований – поручений, платежных требований, переводных векселей).

Вместе с тем законодательством предусмотрены случаи бесспорного (без согласия плательщиков) списания средств: недоимки по налогам, и другие обязательные платежи подготовленные службой судебных приставов на основании исполнительных документов, выданных судами, а так же без акцептное списание на основании договоров заключенных между контрагентами.

Пятый принцип–обеспеченность платежа, т.е. расходование средств со счетов клиентов осуществляется в пределах их остатка на счете плательщика. Все плательщики (предприятия, банки и т.п.) должны планировать поступления, списания средств со счетов, предусмотрительно изыскивать недостающие ресурсы (путем получения кредита или продажи активов) с целью своевременного выполнения долговых обязательств.

Все документальные поручения о списании средств со счета исполняются банком в соответствии с очередностью списания денежных средств, установленной ст. 855 части 2 Гражданского кодекса РФ.

При наличии на счете денежных средств, сумма которых достаточна для удовлетворения всех требований, предъявляемых к счету, списание со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание, т.е. в так называемой календарной очередности.

При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляются в следующей очередности:

· в первую очередь происходит списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

· во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений по авторскому договору;

· в третью очередь осуществляется списание по платежным документам, предусматривающим перечисление денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), а также по отчислениям в государственные социальные страховые фонды;

· в четвертую очередь происходит списание по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, отчисления в которые не предусмотрены в третьей очереди;

· в пятую очередь происходит списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

· в последнюю очередь осуществляется списание по другим платежным документам в порядке календарной очередности.

Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов.

Шестой принцип – унификация платежных документов. Законодательно установлено, что расчетные документы оформляются на бланках единообразной формы в бумажном или электронном видах.

[5, стр.205-206]

Расчетные документы должны содержать следующие реквизиты:

· наименование расчетного документа и код формы;

· номер расчетного документа, число, месяц, год его выписки;

· вид платежа: электронный, почтой, телеграфом;

· наименование плательщика номер его счета в банке;

· наименование и местонахождение банков плательщика и получателя, банковские идентификационные коды (БИК), номера корреспондентских счетов банков;

· наименование получателя средств, номер его счета в банке, идентификационный номер налогоплательщика;

· назначение платежа. Налог подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указано то, что налог не уплачивается).

· сумму платежа, обозначенную цифрами и прописью;

· очередность платежа;

· подписи уполномоченных лиц и оттиск печати (в установленных случаях). [2]

Расчетные документы действительны в течении десяти дней, не считая дня их выписки.

В Положение о безналичных расчетах существуют следующие формы безналичных расчетов: расчеты платежными поручениями, аккредитивная форма расчетов, расчеты чеками, расчеты по инкассо.

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, v плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями. зачет взаимных требований.

Формы расчетов между плательщиком и получателем средств определяются договором (соглашением, отдельными договоренностями).

7.Методы денежно-кредитной политики ЦБ. Основными методами денежно-кредитной политики ЦБ РФ являются:

· Административные методы. К ним относятся прямые ограничения и лимиты, такие как:

· квотирование отдельных видов активных и пассивных операций;

· введение лимитов на выдачу ссуд разных категорий;

· ограничение на открытие различных филиалов и отделений;

· лимитирование процентных ставок, тарифов за оказание различных видов услуг.

· Экономические методы. К ним относятся мероприятия, использование которых не предполагает установление прямых запретов, например, такие:

· налоговые;

· нормативные (отчисления в фонд регулирования кредитных ресурсов, коэффициенты ликвидности и достаточности банковского капитала, а также другие виды отчислений).

· Нормативные методы. К ним относятся:

· коэффициенты ликвидности и достаточности банковского капитала;

· нормативы отчисления в фонды кредитных организаций.

8.Коммерческие банки и их деятельность (операции и услуги).Операции банка рассматриваются в зависимости от определенных критериев.

· По своей природе операции делятся набанковские и небанковские.Банковские операциивытекают из сущности банка, исторически закрепились за ним как за денежно-кредитным институтом. Этооперации по привлечению денежных средств во вклады и их размещению на возвратной основе, по открытию счета и осуществлению с него платежей. Небанковские операции банк выполняет наряду с другими учреждениями. Так, он занимается операциями на рынке ценных бумаг, но они являются специфическими не для него, а для биржи.

· Посодержанию операции банка можно подразделить на экономические, юридические, технические и операции по обеспечению внутренней безопасности банка (протекционистские, защитные).

· По правовой организации:

1. базовые и вспомогательные (базовые операции определяют юридический статус банка);

2. требующие и не требующие лицензии(на все базовые и некоторые другие операции необходима лицензия Центрального банка Российской Федерации);

3. разрешенные к выполнению и запрещенные законом.

· По отношению к клиентам: прямые и посреднические. При прямых операциях банк за счет собственных средств финансирует проект, при посреднических — платежи между хозяйствующими субъектами по их поручению организуются через банк, и клиент поручает банку вести переговоры с другим лицом.

· По планированию деятельности: стратегические и тактические. Стратегические операции отражены, например, в одном из важнейших документов — «Стратегии развития кредитного учреждения». К числу тактических операций относятся ежедневные операции банка по управлению своей ликвидностью.

· По этапам осуществления: первоочередные и последующие. Обычно банк разрабатывает регламент, в котором подробно описываются этапы ведения работ.

· По степени важности (приоритетности) банковские операции бывают основные (главные) и вспомогательные.Основными (главными) следует считать операции по изучению клиента, вспомогательными — операции, связанные с созданием информационного, методического, кадрового, научного, технического обеспечения и др. Все это называют банковской инфраструктурой.

· По характеру выполняемой работы: аналитические, маркетинговые, управленческие, контрольные операции, операции по формированию банковской инфраструктуры (сбор и обработка информации, разработка методических положений о порядке организации работ), счетные, бухгалтерские идр. Характер этих операций порождает специализацию банковского персонала и особенности структуры внутрибанковского управления.

· По периодичности совершения: единовременные (разовые), многоразовые (повторяющиеся).Так, операция по открытию счета в банке является разовой, списание и зачисление средств на этот счет — многоразовые операции.

· По доходности операции бывают доходные (высокодоходные) и убыточные. Потери банков компенсируются поступлениями от высокодоходных операций.

· По себестоимости различают операции высокозатратные, т.е. требующие больших средств, и низкозатратные, не требующие существенного вложения ресурсов. Банки стремятся к снижению себестоимости своих операций и к их техническому усовершенствованию. Это не всегда приводит к немедленному повышению банковской прибыли, но делает денежно-кредитное учреждение более конкурентоспособным.

· По связи с риском: малорисковые и высокорисковые. Шкалу риска операций банки устанавливают сами. Высокорисковыми банковскими операциями нередко выступают операции на рынке ценных бумаг.

· По числу участников: индивидуальные и коллективные. Индивидуальные операции банк выполняет без сторонних участников, коллективные совершаются на коллективной основе.

· По отношению к национальному рынку: внутренние и межднародные. Внутренние операции связаны с обслуживанием отечественных товаропроизводителей и граждан, международные — с обслуживанием внешней торговли, международного сотрудничества, международного туризма.

· По используемой валюте: банковские операции в национальной валюте (в России — в рублях), в иностранной валюте и с комбинированием валют — мультивалютные операции. В бухгалтерском учете операции в национальной и иностранной валюте отражаются раздельно.

· По регламенту совершения: операции, порядок совершения которых установлен Банком России (его инструкциями, положениями и приказами), и операции, которые выполняются в соответствии с действующими правовыми нормами, но порядок ведения которых разработан самим коммерческим банком.

· По приемам и способам: финансовые, бухгалтерские, статистические операции.

· По отношению к балансу банка: активные, пассивные и забалансовые операции.

К банковской деятельности относят также деятельность по созданию кредитной организации или группы банков для решения общих задач, по образованию банковского холдинга, реорганизации банков и их ликвидации в связи с банкротством.

Сделки являются действиями, предусматривающими определение взаимных обязательств. Сделка выступает самостоятельным видом деятельности и представляет собой выполняемую банками дополнительную услугу или операцию.

Направления деятельности банков могут меняться в зависимости от видов банков. Как известно, среди их многообразия выделяются, прежде всего, центральные и коммерческие банки.

В соответствии с законом «О банках и банковской деятельности» КБ кроме основных операций выполняет определенные услуги на основе соглашений с клиентом. Это выдача поручительства и гарантий, оказание консультационных услуг, приобретение права требования по исполняемым обязательствам, предоставление в аренду сейфов для хранения ценностей, трастовые услуги.

К агентским услугам относят:

· Передача права собственности на ценные бумаги, обмен ценных бумаг, выплата дивидендов

· Хранение активов

Агентские услуги основаны на соглашении с клиентом, при этом КБ получает комиссионное вознаграждение (напр. управление портфелем ценных бумаг).

Трастовые операции дают банку доход виде комиссии за управление имуществом или средствами на счете.

Факторинг – переуступка банку неоплаченных долговых требований, возникающих между партнерами. Цель факторинга – своевременное инкассирование долгов с целью снижения потерь от отсрочки платежа. Факторинг ускоряет платежи, гарантирует погашение задолженности и предотвращает безнадежные платежи. Для факторинга в КБ создаются отделы. Обладающие фондами оборотных средств, источником которых является прибыль, фонды Банка и часть привлеченных средств. За счет получения прибыли от факторинга создается резерв, обеспечивающий покрытие риска.

Банковский лизинг тоже является услугой, создающий прибыль КБ. Аренда может быть: краткосрочной (рентинг до 1 года), среднесрочной (хайринг 1-3 лет), долгосрочной (лизинг свыше 3лет)

При банковском лизинге особенностью является возвратный лизинг, т.е. арендодатель заключает договор на закупку у другой организации имущества и сдачу этого имущества в аренду этому же лицу. Следовательно, банку постепенно возвращаются затраченные средства, а ЮЛ продолжает пользоваться оборудованием с последующим выкупом.

10.Закон денежного обращения. Денежная масса и скорость обращения денег.Закон денежного обращения – это зависимость между количеством денег, их структурой, скоростью обращения денежной массы, уровнем цен и реальным объемом производства.

Закон денежного обращения устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа. Количество денег, необходимое для выполнения функций денег как средства обращения, зависит от трех факторов, определяемых условиями производства:

1) количества проданных на рынке товаров и услуг (связь прямая);

2) уровня цен товаров и тарифов (связь прямая);

3) скорости обращения денег (связь обратная).

Сущность этого закона состоит в том, что при данной скорости обращения денег общая сумма денег, находящихся в обращении на данном отрезке времени, определяется общей суммой подлежащих реализации товарных цен плюс общая сумма платежей, приходящихся на этот же период времени, минус платежи, взаимно уничтожающиеся путем погашения.

. Впервые эта взаимосвязь была установлена К. Марксом, она и представляет собой совокупность двух видов зависимости: 1)прямая зависимость между количеством денег, необходимых в качестве средства обращения, и суммой цен реализуемых товаров и услуг; 2) обратная зависимость между количеством денег, необходимых в качестве средства обращения, и скоростью оборота денег.

Количество денег для выполнения функции средства обращения определяется как отношение суммы товарных цен к среднему числу оборотов одноименных денежных единиц (скорости обращения денег):

К=S / C, (2.1)

где К – количество денег, необходимых в качестве средства обращения;

S – сумма цен реализуемых товаров и услуг;

С – среднее число оборотов денег как средства обращения (скорость обращения денег).

Скорость обращения денег определяется числом оборотов денежной единицы за известный период времени, так как одни и те же деньги в течение определенного периода постоянно переходят из pyк в руки, обслуживая продажу товаров и оказание услуг.

Увеличенная денежная масса при том же объеме товаров на рынке ведет к обесценению денег, т. е. в конечном итоге является одним и факторов инфляционного процесса.

Таким образом, количество денег, необходимых для обращения и платежа определяется следующими условиями:

а) общим объемом обращающихся товаров и услуг (зависимость прямая);

б) уровнем товарных цен и тарифов на услуги (зависимость прямая: чем выше цены, тем больше требуется денег);

в) степенью развития безналичных расчетов (связь обратная);

г) скоростью обращения денег, в том числе кредитных (связь обратная).

Денежная масса является важнейшим количественным показателем денежного обращения и представляет собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот. Количество неразменных кредитных денег должно определяться стоимостью всех ценностей в стране через денежный капитал.

Скорость обращения денег - это показатель интенсификации их движения при функционировании в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные методы, в том числе:

· скорость движения денег в кругообороте стоимости общественного продукта или кругообороте доходов как отношение валового национального продукта, или национального дохода к денежной массе (агрегатам Ml или М2). Этот показатель свидетельствует о связи между денежным обращением и процессами экономического развития;

· оборачиваемость денег в платежном обороте - определяется отношением суммы денег на банковских счетах к среднегодовой величине денежной массы в обращении. Этот показатель свидетельствует о скорости безналичных расчетов.

На скорость обращения денег влияют общеэкономические факторы, такие как циклическое развитие производства, темпы его роста, движение цен, а также денежные (монетарные) факторы. К монетарным факторам относится структура платежного оборота (coотношение наличных и безналичных денег), развитие кредитный операций и взаимных расчетов, уровень процентных ставок за кредит на денежном рынке, а также внедрение компьютеров для операций в кредитных учреждениях и использование электронных денег в расчетах. Она зависит также от периодичности выплаты доходов, размерности расходования населением своих средств, уровня сбережением и накопления.

11. Понятия «выпуск денег» и «эмиссия денег». Эмиссия наличных и безналичных денег.Деньги в хозяйственном обороте, в условиях рынка существовали и существуют всегда. Новые деньги в оборот поступают из банков, которые создают их в результате кредитных операций. По этой причине кредитный характер денежной эмиссии является одним из основополагающих принципов организации денежной системы государства.

Понятия «выпуск денег» и «эмиссия денег» неравнозначны.

Выпуск денег в оборот происходит постоянно. Безналичные деньги выпускаются в оборот, когда коммерческие банки выдают ссуду своим клиентам. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Однако клиенты одновременно погашают банковские ссуды и сдают наличные деньги в операционные кассы банка. При этом общее количество денег в обороте не увеличивается.

Под эмиссией понимается такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте. Существует эмиссия безналичных и наличных денег.

В условиях административно-распредилительной экономики оба вида эмиссии осуществлял Государственный Банк (ЦБ). Эмиссия безналичных денег осуществлялась на основе кредитных планов путем расширения предоставляемых в соответствии с ними кредитов. В странах с рыночной моделью экономики, когда не существует монополии на эмиссии, действие подобного механизма становится невозможным.

Эмиссионная функция в условиях рыночной экономики разделяется:

1. Эмиссия безналичных денег производится системой коммерческих банков, а наличные деньги – Центральным Банком. При этом первична эмиссия безналичных денег. Прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на депозитных счетах коммерческих банков. Главная цель эмиссии безналичных денег в оборот – это удовлетворение дополнительной потребности предприятий в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, предоставляя предприятиям кредиты. Банки могут выдавать кредиты только в пределах имеющихся у них ресурсов. С помощью этих ресурсов можно удовлетворить лишь обычную, а не дополнительную потребность хозяйства в оборотных средствах. Между тем, в связи с ростом производства или ростом цен на товары постоянно возникает дополнительная потребность хоз0яйства и населения в деньгах. Поэтому должен существовать механизм эмиссии безналичных денег, удовлетворяющий эту дополнительную потребность.

2. Эмиссию наличных денег производят ЦБ и его РКЦ. Они открываются в различных регионах страны. Для эмиссии наличных денег в РКЦ открываются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенный для выпуска их в обращение в случае увеличения потребности хозяйства этого региона в наличных деньгах. В оборотную кассу РКЦ постоянно поступают наличные деньги от коммерческих банков, но и из нее постоянно выдаются наличные деньги.

12.Сберегательные банки. Инвестиционные банки. Ипотечные банки и специализированные банки.По характеру выполняемых операций различают универсальные и специализированные коммерческие банки. Универсальные банки выполняют широкий круг операций и услуг. Универсальность означает тип банковской деятельности, не ограниченной по отраслям народного хозяйства, составу обслуживаемых клиентов, количеству проводимых операций, регионам. Специализированные коммерческие банкиосуществляют одну или небольшое количество банковских операций. К ним относятся инвестиционные, ипотечные, сберегательные, инновационные, страховые и другие банки. Инвестиционные банкипроводят операции по выпуску и размещению на фондовом рынке ценных бумаг, получая при этом доход; свой капитал они используют для кредитования различных предприятий и целых отраслей.Ипотечные банки специализируются на предоставлении долгосрочных ссуд под залог недвижимости. Сберегательные банки привлекают свободные денежные средства населения, хранят сбережения, осуществляют безналичные расчеты, предоставляют населению кредиты, проводят расчетно-денежные операции по обслуживанию населения, включая операции с ценными бумагами. Инновационные банкиосуществляют кредитование на всех этапах и стадиях инновационного процесса создания и внедрения различных нововведений и научно-технических разработок. Страховые банкипривлекают денежные средства путем продажи страховых полисов. Полученные доходы они вкладывают, прежде всего, в облигации и акции других компаний, государственные ценные бумаги, также предоставляют долгосрочные кредиты предприятиям и государству. На современном этапе в сфере деятельности коммерческих банков наблюдается тенденция к универсализации, что объясняется влиянием конкуренции. Это выражается не только в увеличении числа предлагаемых клиентам услуг, но и в качественном изменении структуры операций, увеличении объемов операций с ценными бумагами и снижении удельного веса ссудосберегательных операций.