Форми міжнародних науково-технічних відносин

Форми міжнародних науково-технічних відносин:

· обмін ліцензіями, патентами (ринок ліцензій патентів);

· "ноу-хау" – надання технічного досвіду, новинок і секретів виробництва;

· інжиніринг – надання технологічних знань необхідних для придбання, монтажу і використання куплених або орендованих машин та обладнання;

· міжнародні виставки та ярмарки;

· міжнародні зв’язки між науковими установами;

· підготовка та перепідготовка кадрів.

Інтелектуальну власність можна визначити, як відносини між людьми, які виникають з приводу присвоєння, володіння, користування та розпорядження щодо результатів інтелектуальної власності.

Предметом (об’єктом) інтелектуальної власності є: новітні технології, наукові відкриття, винаходи, виробничий та інший досвід, ноу-хау, дослідні або промислові зразки устаткування, апаратура, інструменти, технологічні лінії, документація, способи виробництва.

Інтелектуальна власність - це володіння виключним правом, яке визначає виключення і обмеження доступу, передання, контролю та відповідальності щодо об’єкта інтелектуальної власності.

Свідоцтвом інтелектуальної власності є патент – це документ, який видається компетентним державним органом на певний термін винахіднику чи його правонаступнику, де засвідчується авторство і виключне право на винахід.

Проблема міжнародного патентування полягає в тому, що в різних країнах по різному побудовані правила щодо патентування. В США Патентне бюро повинно вирішити хто є першим, істинним та оригінальним винахідником, а час подання заявки на винахід не грає ніякої ролі, так як це практикується в Європі(при цьому сам винахідник залишається невідомим).

Міжнародний інжиніринг – це форма міжнародного науково-технічного співробітництва, що має вигляд сукупності інтелектуальних видів діяльності, конечна мета яких полягає в одержанні найкращих результатів від закордонних капіталовкладень чи інших витрат, пов'язаних з реалізацією проектів різного призначення інженерно-консультативного типу.

Іншими словами міжнародний інжиніринг – це надання інженерно-консультативних послуг.

2.Завдання і напрямки

Міжнародний фінансовий менеджмент - це система прийняття економічних рішень, які виникають при реалізації завдань фінансового менеджменту в умовах інтернаціоналізації господарчої діяльності фірми, ТНК.

Завдання, міжнародного фінансового менеджменту у:

§ аналіз стану платіжного балансу країни;

§ планування фінансових операцій з точку зору використання у міжнародних

§ розрахунках різних валют;

§ кредитування експортної діяльності;

§ міжнародне капітальне бюджетування, мотивація проведення прямих та портфельних інвестицій;

§ операції на евровалютном, еврокредитном ринках та євроринку цінних паперів.

Реалізація завдань фірми визначається вибором географії міжнародного ринку, для якого характерні:

§ еластичність, тобто на ринку діє достатня кількість кредитних інструментів та фінансових інститутів, що швидко відкликаються на зміни відсоткових ставок та умови кредитування;

§ акумулювання вільних фінансових ресурсів;

§ стабільність фінансових важелів та інструментів, несприйнятливість відсоткових ставок до зовнішньоекономічних процесів;

§ низька вартість участі в операціях на ринку, тобто існує невелика різниця між ставкою відсотка за кредитом та відсотком за депозитом;

§ легке прогнозування умов розміщення коштів на даному ринку та умов кредитування.

§ відносно легкий доступ до фінансових ресурсів ринку міжнародних облігацій.

Капітальне бюджетування

Одним з важливих напрямів діяльності міжнародного фінансового менеджменту є капітальне бюджетування (бюджетування капіталу) - процес аналізу ефективності капіталовкладень, котрий має на меті оцінювати і відбір найкращих варіантів довгострокового вкладання коштів. Фінансові ресурси, матеріальну основу яких становлять гроші, мають цінність у часі. Цінність у часі фінансових ресурсів може розглядатися в двох аспектах.

Перший аспект пов'язаний з купівельною спроможністю грошей, котра з часом може змінюватись у зв'язку з їх знеціненням внаслідок інфляції. При аналізі і прогнозі руху фінансових ресурсів фінансовий менеджер повинен враховувати цей аспект.

Другий аспект пов'язаний з обігом грошових коштів як капіталу і отриманням доходів від цього обігу. При розгляді варіантів інвестицій перевага віддається тому, за якого гроші швидше роблять нові гроші, тобто більш ефективному варіанту.

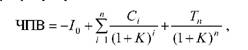

Існує ряд критеріїв оцінки ефективності інвестиційних проектів фірми. Найбільш загальноприйнятим критерієм вважається чиста поточна вартість (ЧПВ). ЧПВ - це поточна вартість грошових потоків мінус поточна вартість грошових відтоків. Іншими словами, ЧПВ - це різниця між ринковою вартістю проекту та витратами на його реалізацію. Метод ЧПВ є методом дисконтування грошових потоків з метою визначення ефективності довгострокових інвестицій (дисконтування - метод зведення майбутньої вартості грошей до їхньої вартості в поточному періоді). У випадку, якщо враховані потоки готівкових коштів перевищують вартість інвестицій, то критерій ЧПВ вказує, що проект прийнятний.

Формула для розрахунку ЧПВ така:

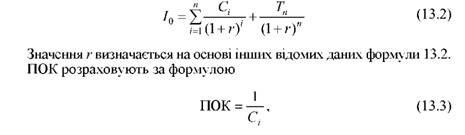

Крім ЧПВ, під час аналізу готівкових міжнародних капіталовкладень використовується внутрішня норма прибутку (ВННП) і період окупності капіталовкладень (ПОК).

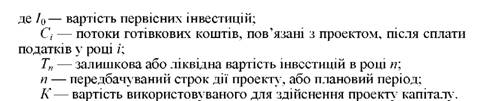

Внутрішня норма прибутку для інвестиційного проекту - це таке значення ставки дисконтування (г), за якого поточна вартість очікуваних грошових відтоків дорівнює поточній вартості очікуваних грошових притоків, тобто таке значення г, за якого ЧПВ = 0.

Для практичного застосування розрахунок ВнНП виконується за формулою

у якій для простоти розрахунків передбачається, що щорічні потоки готівкових коштів (Сі),пов'язані з проектом, мають рівні величини.

Наприклад, якщо початкові інвестиції становлять 1 млн дол., а щорічні потоки готівкових коштів - 300 000 дол., то період окупності капіталовкладень дорівнюватиме 3,3 року.

З цих трьох способів прийняття рішень щодо капіталовкладень найбільш прийнятними є два методи - ЧПВ і ВнНП.

Частиною економічного аналізу ефективності намічуваних капіталовкладень є визначення прирістного руху тієї частини грошової готівки, котра прямо пов'язана з проектом. Мають бути, наприклад, оцінені такі рухи грошової готівки:

o початкові вкладення (купівля землі, підприємства та устаткування); вкладення в діючий капітал (готівка, оборотні фонди тощо), витрати на ліцензування; організаційні витрати;

o операційний рух грошової готівки: доходи від реалізації товарів і послуг, отримані після реалізації проекту витрати на сировину, оплату праці і менеджменту;

o побічний рух грошової готівки: захисні мита на товари; адміністративні витрати; місцеві і федеральні податки на доход;

o кінцевий рух грошової готівки: вартість активів, що є на кінець часу дії (життя) проекту.

Оцінювання руху грошової готівки для довгострокових інвестиційних проектів - завдання складне. Воно потребує великого досвіду й таланту.

Капітальне бюджетування для транснаціональних корпорацій включає аналіз можливостей фірми здійснювати прямі іноземні інвестиції, оцінювання їхньої ефективності і ризикованості. Саме пряме зарубіжне інвестування визначає транснаціональну природу корпорації, є джерелом коштів для зарубіжних підрозділів ТНК.

Інвестиційна діяльність компаній за кордоном вважається прямим зарубіжним інвестуванням, якщо:

1) здійснюється контроль через володіння значною частиною акціонерного капіталу реципієнта інвестицій;

2) частина капіталу - виробництво переміщується в іншу країну (країну - реципієнт інвестицій). Відмітною рисою ПП порівняно з іншими формами міжнародного інвестування є наявність контролю за керівництвом об'єктом інвестування та управлінськими рішеннями.

Сучасна фінансова теорія вважає, що ТНК діють таким чином, щоб максимізувати ринкову вартість акціонерного капіталу підприємства, розподілену між його власниками. Для досягнення цієї мети пряме інвестування повинно сприяти досягненню великих обсягів продаж, збільшенню частки ринку і прибутку. Для вирішення цих завдань недостатньо підрахунку ЧПВ, ВнНП, ПОК. Фінансовий менеджер повинен володіти здатністю управління ризиком, пов'язаним з ПП: передбачити ризик і зіставити кінцеві результати намічуваних інвестицій з ризиком, пов'язаним з їхнім здійснен